Транспортный налог 2018: изменения, срок уплаты

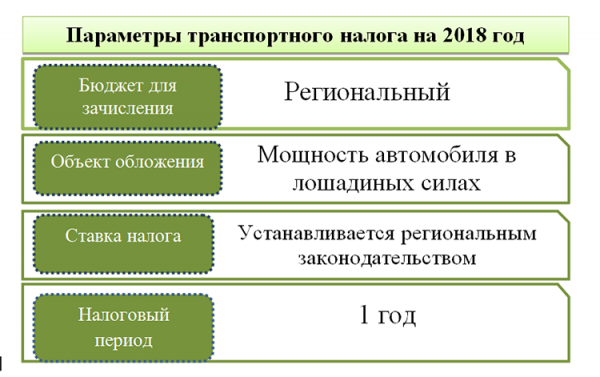

Транспортный или автомобильный налог является региональным, но при этом он определен в главе 28 «Транспортный налог» Налогового кодекса Российской Федерации. Актуальные ставки всегда определяют региональные власти, ориентируясь на возможности своего общества и экономические показатели.

Важно отметить, что чиновники субъекта РФ также могут определить сроки для отчетов, установить льготы. В любом случае изменения транспортного налога в 2018 году необходимо учитывать всем россиянам, на которых зарегистрированы транспортные средства. Нужно понимать, что статус владельца обычно не играет какой-либо важной роли.

https://youtu.be/RtV6PVjBCLo

Транспортный налог 2018 — основная суть

Транспортный налог является обязательным для соблюдения действующего законодательства РФ. Все люди, являющиеся владельцами транспортных объектов, обязаны производить дополнительные отчисления в государственный бюджет. Несмотря на то, что рассматриваемый налоговый закон является федеральным, его соблюдение всегда контролируют региональные власти, поэтому они определяют точные ставки и льготы.

В 2018 году налог оплачивают все владельцы следующих транспортных средств:

- легковые и грузовые машины;

- снегоходы;

- вертолеты;

- мотороллеры;

- моторные лодки и яхты;

- автобусы различных размеров;

- транспортные средства на пневматическом и гусеничном ходу.

Кто должен платить транспортный налог

Нужно отметить, что транспортный налог платят физические и юридические лица, если на них зарегистрировано, по крайней мере, одно транспортное средство.

При этом проведение процедуры уплаты отличается, так как физические лица должны по стандартной схеме уведомить о проведении процедуры налоговую службу в установленные сроки.

[stextbox id=»warning»]Для успешного решения любого имеющегося вопроса необходимо позаботиться о том, чтобы государственные власти и уполномоченные организации четко знали, кому принадлежит транспортное средство.[/stextbox]

Например, покупка автомобиля меняет дальнейшую уплату налога, причем старый и новый владелец не обязаны вдвоем вносить установленную сумму.

Эксперты отмечают, что с 2016 года принимают во внимание следующие аспекты: реализация автомобиля после 15-го числа месяца предполагает обязательную уплату налога за месяц старым владельцем, до 15 – новым.

На законодательном уровне предусмотрена обязательная уплата транспортного налога в соответствии с действующими законодательными нормами. Изменения транспортного налога 2018 года должны быть приняты во внимание всеми членами общества, которые фигурируют в транспортных вопросах.

Налоговый кодекс РФ определяет, что организаторы Олимпиады и мирового чемпионата по футболу в 2018 году не должны платить транспортный налог, но при этом региональные власти могут освободить от налоговых обязательств определенный круг лиц.

Изменения транспортного налога в 2018 году

Таблица всех изменений транспортного налога в 2018 году должна быть обязательно изучена для того, чтобы все законодательные нормы были четко соблюдены. В чем все-таки заключаются изменения и к чему теперь необходимо подготовиться многим гражданам Российской Федерации?

- Изменения формы декларации. Теперь документ необходимо заполнять по другой схеме и с углубленными сведениями. Данный аспект нужно принимать во внимание юридическим лицам, так как только они заполняют специальные декларации.

- Снижение размера повышающего коэффициента на дорогие автомобили. Теперь предполагается возможность сэкономить на выполнении налогового обязательства, поэтому предполагается незначительное повышение спроса на элитный транспорт.

- Упрощение порядка предоставления льгот гражданам России. Изменения льгот транспортного налога 2018 года направлены на возможность гарантированно воспользоваться соответствующими правами, если предполагается возможность получения льготной ставки.

Будет ли повышение транспортного налога

Как можно понять, изменения в 2018 году поспособствовали тому, чтобы многие граждане РФ отметили существенное снижение имеющейся налоговой нагрузки.

Специфика расчета транспортного налога

Физические и юридические лица должны понимать, что налог рассчитывается по разной схеме.

Обычные граждане России освобождаются от самостоятельного расчета транспортного налога, так как подобную задачу успешно выполняют сотрудники налоговой службы. В дальнейшем проводится рассылка уведомлений о необходимости внести определенную сумму. Для рассылки уведомлений используется почта России, которая отличается надежной и стабильной работой. В дальнейшем россияне должны принять во внимание изменения и сроки сдачи транспортного налога 2018 года для выполнения имеющихся налоговых обязательств.

Юридические лица действуют по-другому, так как они должны самостоятельно проводить все расчеты с учетом действующих стандартов. Более того, в дальнейшем организации заполняют декларацию, фиксируют в своем бухгалтерском учете начисления и уплату налога, авансовые налоговые платежи. По такой схеме можно проводить выплату транспортного налога с гарантированной фиксацией выполненного обязательства.

Особенности оформления и сдачи декларации по налогу

Декларация по транспортному налогу – это отчетный документ, который формируют и в дальнейшем подают в налоговую службу юридические лица и частные предприниматели, если на них зарегистрированы транспортные объекты, которые подходят под налог. В то же время юридические лица должны соблюдать сроки сдачи декларации, которая должна быть правильно оформлена.

В 2018 году сроки сдачи декларации остался прежним. Юридические лица и частные предприниматели должны были предоставить документ до 1-го февраля текущего, 2018, года. В то же время нужно учитывать, что, если установленное число приходится на выходной или праздничный день, следует ориентироваться на ближайший рабочий день. Таким образом, все юридические лица должны были уже предоставить заполненные декларации и провести уплату налога, размер которого посчитали самостоятельно с учетом действующих формул и имеющихся показателей.

Ставка транспортного налога 2018

Несвоевременная подача налоговой декларации приводит к определенной ответственности. При этом рано или поздно все-таки нужно будет выполнить существующую обязанность.

- За каждый месяц просрочки необходимо заплатить штраф в размере 5-ти процентов от налога, который не был уплачен. В то же время размер штрафа не может превышать 1000 рублей или 30 процентов от неуплаченного налога.

- Уплата налога и своевременное предоставление декларации – это обязанности всех юридических лиц. В противном случае необходимо заплатить штраф в размере 1000 рублей.

- За опоздание в предоставлении налоговой декларации появляется риск блокировки расчетного счета, вследствие чего предпринимательская деятельность затрудняется и даже оказывается под угрозой.

- Персональный штраф руководителя компании может составить 300 – 500 рублей.

В результате юридические лица должны принимать во внимание изменения транспортного налога 2018 и успешно выполнять собственные обязательства.

Ставка транспортного налога

Ставки транспортного налога всегда определяются на региональном уровне. По данной причине в любом населенном пункте показатель может быть особенным. Например, изменения транспортного налога 2018 в Москве предполагает повышение имеющейся ставки с учетом актуальных тенденций и состояния экономики.

Одновременно с этим определены базовые ставки в Налоговом кодексе РФ, а точнее – в статье 361. Прежде всего, принимается во внимание мощность транспортного средства. Повышенная мощность приводит к увеличению ставки.

[stextbox id=»info»]Необходимо отметить, что ставка устанавливается за каждую лошадиную силу в российских рублях, но в дальнейшем региональные власти увеличивают или уменьшают начальные показатели не более чем в 10 раз.[/stextbox]

Когда сдавать транспортный налог

Ставка определяется на региональном уровне, но при этом определенные исключения остаются важными. Базовый показатель по легковым автомобилям с мощностью менее 150 лошадиных сил должна остаться прежней, поэтому данные в таком случае нельзя изменить ни в большую, ни в меньшую сторону.

Региональное законодательство также определяет дифференцированные ставки, ориентируясь на год выпуска и экологический класс транспортного средства.

Льготы транспортного налога

Для некоторых россиян определяются льготы транспортного налога. Данные льготы должны быть приняты во внимание.

Например, инвалиды могут быть полностью освобождены от налоговых обязательств или могут воспользоваться существенной скидкой. Однако это становится возможным только соблюдении определенных условий. Машина должна быть легковой и приобретенной за счет средств органов опеки, так как транспортное средство должно гарантированно отвечать потребностям человека с ограниченными физическими возможностями. При этом необходимо предъявить удостоверение инвалида, которое подтверждает возможность воспользоваться действующими льготными ставками.

[stextbox id=»info»]Изменения для пенсионеров транспортного налога 2018 года определяют возможность получения льгот. В то же время люди пенсионного возраста далеко не всегда могут рассчитывать на льготные скидки.[/stextbox]

В некоторых регионах России льготы полностью отсутствуют, а в других регионах предполагается полное освобождение.

Важно отметить, что любой человек, претендующий на существенные льготы, должен предъявить следующие документы:

- заявление на получение льгот;

- паспорт;

- СНИЛС;

- ИНН;

- документы, подтверждающие имущественные права на транспортное средство;

- документы, подтверждающие возможность воспользоваться льготной ставкой.

Соблюдение действующих норм гарантирует получение льготы для транспортного средства.

Какие документы следует заполнять

Коэффициент владения транспортным средством

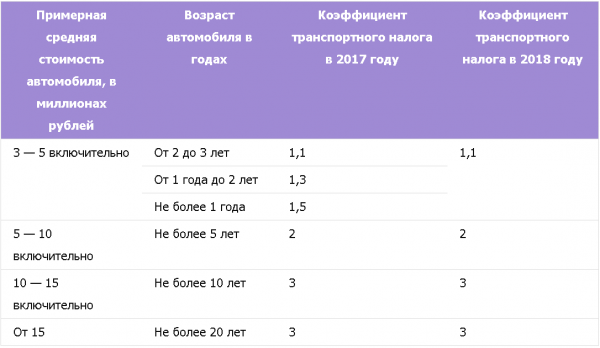

Коэффициент владения определяет возможность получения транспортного налога. Расчет осуществляется в качестве отношения количества полных месяцев владения транспортом к 12 месяцам. В 2014 году действуют повышающие коэффициенты для дорогостоящих автомобилей, которые остаются актуальными до сих пор.

Однако в 2018 году показатель снизился и теперь составляет от 1,1 до 3. Менее дорогие автомобили до 3-х лет предполагают размер коэффициента в 1,1, поэтому автолюбители могут сэкономить. При этом коэффициент в 3 устанавливается для автомобилей от 10 миллионов рублей и с возрастом до 10, от 15 миллионов рублей и до 20 лет.

При этом автомобили стоимостью до 5 миллионов рублей прежде предполагали другой расчет налога:

- до 1-го года – 1,5;

- до 2-х лет – 1,3;

- до 3-х лет – 1.1.

[stextbox id=»alert»] Как можно догадаться, такой расчет зачастую оказывался крайне невыгодным. С начала 2018 года установлен коэффициент 1,1, благодаря чему можно существенно сэкономить на выполнении налогового обязательства.[/stextbox]

Юридические лица должны оплатить транспортный налог до февраля

Важно отметить, что юридические лица должны провести уплату до начала февраля, физические – до начала декабря. При этом в 2018 году уплачивается налог за прошедший 2017.

Ответственность за неуплату

Нарушение налоговых обязательств физическим или юридическим лицом приведет к следующим нежелательным последствиям:

- проведение проверки налогового характера;

- начисление пени;

- наложение штрафных санкций;

- наложение временного ареста на все действующие счета плательщика;

- изъятие имущественных объектов и денежных средств;

- взыскание размера налога к уплате из заработной платы недобросовестного плательщика;

- запрещение выезда из России.

В тех случаях, когда налог не уплачен полностью или частично, предполагается штраф в размере 20 процентов от задолженного налога. При выявлении злоумышленных действий показатель возрастает сразу до 40 процентов. Однако такая ответственность предусмотрена только для юридических лиц.

При неуплате налога придется заплатить штраф

[stextbox id=»warning»]Физические лица должны быть готовы к пене в размере 1/300 от ставки рефинансирования, причем штраф будет начисляться за каждый просроченный день.[/stextbox]

Изменения транспортного налога 2018 года желательно принимать во внимание гражданам России, являющимся владельцами транспортных средств, для гарантированного выполнения имеющихся обязательств.

https://youtu.be/m_QALbRGOSE

Как вам статья?

Материал подготовлен редакцией сайта diwis.ru

Метки: изменения, срок сдачи, Транспортный налог